超低金利や高齢化、さらには人手不足の問題など、金融業界さまざまな課題に直面してきました。

また、古い体制だった金融機関はコロナの影響で、初めてテレワークに踏み切り、デジタルツールの実装が高まっていく中で、新たな課題も現れています。

この不確実な時代だからこそ、新しい経営ビジョンを未来から逆算思考で描き出す構想力が求められ、金融業界における「変革期の生存戦略」を考える必要があります。

この記事では、金融業界の現状、課題に対しての対策を説明していきます。

目次

金融業の現状

バブル崩壊と金融危機などの影響により深刻化した金融機関の不良債権問題は、金融機関の厳しい不良債権縮減努力の結果、今になってようやく正常化してきました。

しかし、金融機関の経営体力が回復する一方、金融機関の収益性は依然として国際的には低い水準にとどまっています。マイナス金利、消費税引き上げなどの施策がある中で、今日本の金融業における現状を解説します。

マイナス金利

2016年、日本銀行は経済活性化やデフレ対策のため、金融機関が日本銀行に預ける当座預金の一部に対して、金利を-0.1%にする「マイナス金利政策」を導入しました。

マイナス金利政策により、金融機関は日本銀行にお金を預けると利子負担が発生するようになるため、企業に対して積極的に融資を行うことが期待されます。

しかし、超低金利の長期化で銀行は利ざやの縮小が続き、銀行収益の悪化といった副作用が強まり、米欧ではマイナス金利への懐疑論も浮上しているのが現状です。国債利回りの低下で生命保険会社や年金基金の運用難が深まり、個人の老後の生活にも影を落としています。

消費税引き上げ

日本では2019年10月1日、消費税が8%から10%に引き上げられました。消費税増税に伴い気になるのが、増税施行前に商品購入を急ぐ消費者の動き(駆け込み需要)や、施行後の消費の落ち込み(反動減)です。

総務省が発表した2019年11月の家計調査によると、2人以上で構成する1世帯あたりの消費支出は、前年同月比2.0%減(実質)の27万8765円でした。

消費の落ち込みに対してキャッシュレス決済のポイント還元などの対策もあって、比較的早く立ち直るとも思われましたが、新型コロナウイルスの感染拡大により、再び消費が落ち込む結果となりました。

Fintechの活用

金融とIT技術を融合させ新たな価値を生み出すフィンテック(Fintech)が今、金融界に大きなうねりをもたらしています。

Fintechとは、Finance(金融)とTechnology(技術)を組み合わせた造語で、ファイナンス・テクノロジーの略です。一般的には、金融サービスと情報技術を結びつけたさまざまな革新的な動きを指します。

私たちの身近でFinechが活用されている事例を3つ紹介します。

スマート決済

スマート決済とは、現金や金融機関での手続きを必要としない電子的な決済方法のことを指します。現在日本で使われているスマート決済は、大きく分けて、カードを使った決済とQRコード決済の2つです。

スマート決済を使用することで、現金の管理の手間や金融機関での手続き時間がなくなり手数料も安くなります。また、消費者の決済手段の幅を広げることにもつながります。

日本でスマート決済の代表的サービス:PayPay、メルペイ、LinePay など

投資・資産運用・ロボアドバイザー

投資や資産運用にもFintechが活用されており、アプリやWeb上で株式投資やFXなどの資産運用ができるようになっています。

また、AI技術や統計から自動的に金融商品を選択・運用するロボアドバイザーも出てきました。日本では、投資アルゴリズムに基づいた運用・売買までを行う投資一任型と資産運用の診断・助言を行うアドバイス型の2種類のロボアドバイザーが存在します。

日本で投資・資産運用・ロボアドバイザーの代表的サービス:ウェルスナビ、THEO など

仮想通貨

仮想通貨は、ブロックチェーン技術を活用することで、銀行のような中央で管理する機関がなかったとしても、入出金などの取引記録を保存できる通貨です。円やドルといった法定通貨とは異なり、お札や小銭といった形を持たない新しい通貨として注目を集めています。

仮想通貨は、「公開鍵暗号方式」によって第三者によるなりすましを防止し、「ブロックチェーン」によって当事者による二重支払を防止し、「マイニング」によってブロックチェーンの運営に貢献したマイナー(採掘者)に対して、マイニング報酬という経済的インセンティブを提供する仕組みとなっています。

現在、仮想通貨の市場は安定してきており、今後も安定的に市場が拡大すると予想されています。

代表的な仮想通貨:ビットコイン、イーサリアム、リップル、ビットコインキャッシュ など

まとめると、少子高齢化や人口減少が進むと共にICT技術が一層急速な進化を遂げつつあり、国際的金融環境も大きく変化する中で、成長分野は常に変化し続けており他の全ての産業と同様に金融ビジネスにも不断の進化が求められています。

金融業の課題

金融システムの老朽化

2018年9月、経済産業省は「DXレポート:ITシステム「2025年の崖」克服とDXの本格的な展開」(略称:DXレポート)を発表しました。

発表は、「企業が今まで使ってきたレガシーシステムでは新しい時代に対応できなくなり、継続するには大きな負担になっている。新しいシステムに乗り換えないと、日本企業は海外と比べ、デジタル競争の敗者となってしまう。それを回避するためには、各企業や業界がデジタルトランスフォーメーションを意識的に進めるしかない」という内容でした。

あらゆる産業において競争力維持・強化のためにデジタルトランスフォーメーションを進めていく必要がある中で、複雑化・老朽化・ブラックボックス化したレガシーシステムが足かせとなっています。

全産業では80%の企業がレガシーシステムを抱えていると回答していますが、中でも金融機関は100%の企業が何らかのレガシーシステムを抱えており、デジタルトランスフォーメーションの足かせになっていると答えています。

対策: 金融システムの再生

金融機関では30年変わらずにシステムが使い続けられた結果、知識の継承や技術者の世代交代、デジタル化をはじめとする新技術の導入が難しくなっています。

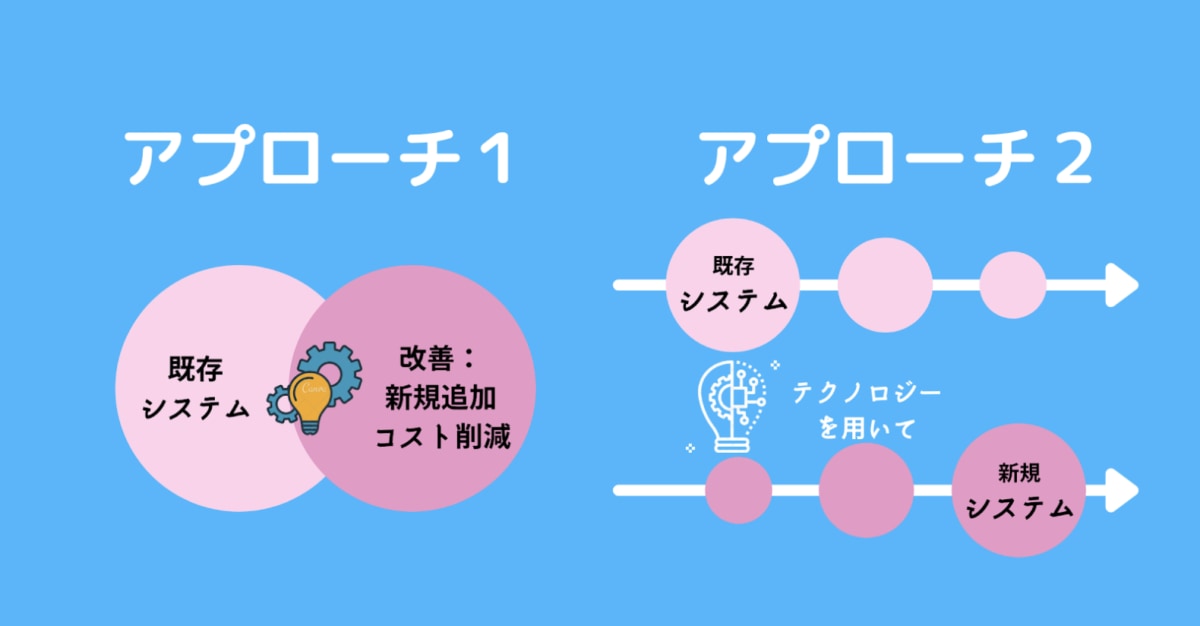

この問題を解消するには、2つのアプローチが求められます。

- アプローチ1

既存システム対して改善を施す、あるいは機能を付加すると基幹システム構築・拡張へのアプローチ - アプローチ2

既存インフラを活用する前提ではなく、新たにシステムを構築するという発想を重視したアプローチ

既存システムはコスト削減を継続的に行いながら活用し、それと同時に最も有効かつ効率的なテクノロジーを余すところなく使った新たなシステムを構築することで、デジタル化などの新技術が導入しやすくなります。

知識と技術の継承に向けた流れを作るこのアプローチが、これまで以上に求められているのです。

また、システム基盤をオンプレミスからクラウドへ移行することで、柔軟かつ拡張性の高いシステム基盤を手に入れ、開発環境なども容易に構築できます。最短・低コストでインフラを調達できることから、ビジネスニーズの変化へ素早く対応できる大きなメリットがあります。

顧客ニーズの対応ができない

Fintechといった概念の出現とともに、金融サービス事業者と顧客の関係が大きく変貌しており、顧客ニーズの出遅れといった課題も出ています。

従来の銀行店舗では、来店した顧客から大量に持ち込まれるさまざまな事務手続き依頼を正確にさばく対応が求められてきました。

現在は、ATMやインターネットバンキングなど顧客自身で手続きができるチャネルを拡充することで、店舗での事務手続き量を減らすとともに、行員の役割を事務から営業へとシフトさせてきています。

しかし、リテールバンキングの世界において、このような収益拡大・コスト削減・リスク対応といった自社目線の価値観だけでは、新たな市場を創造するようなイノベーションは起せません。

それは、顧客意識が変化しているからです。顧客接点や決済手段の多様化と同時に、顧客は「いつでも」「どこでも」「必要な商品」に加え、「自分にあった金融サービス会社」をも容易に選択・入手できるようになりました。

金融サービスを提供する企業は、この激しい競争環境で「いかにして顧客に選ばれるか」を意識しなければなりません。

金融機関を取り巻く環境は,他業態の金融業参入やITの発展により大きく変化しており、顧客ニーズの対応を見直す必要性に迫られています。

対策:デジタルプラットフォーム・AI

顧客が「自分に寄り添ってもらえる」と感じるような金融サービスを提供するには、銀行側が顧客のニーズを先読みし、その顧客にあった情報や提案を迅速に提供することが重要です。

顧客のニーズを引き出すためには、オンライン上にある消費者の多種多様なニーズと、さまざまな財・サービスの供給者を「マッチングエコノミー」「シェアリングエコノミー」などでつなぐ必要があります。

具体的には、金融仲介機能と情報生産機能の相乗効果によるプラットフォームを構築します。そこで「顧客一人ひとり」に「最適な提案」を「最適なタイミング」で出すことにより、顧客ニーズにすばやく対応できるようになります。

Fintechの推進が難しい

Fintechといった新たなテクノロジーを活用する異業種を含む新規参入は、事業者間の競争を活性化し、新たなサービスの創出やイノベーションの促進につながるため、利便性の向上が期待されています。

しかし、日本ではフィンテック分野を市場に推進する環境がまだ十分に整っていません。

セキュリティー問題

Fintechを推進していくにあたり大きな障害となるのはセキュリティーです。

最近では個人資産管理サービス(PFM)が拡大してきています。

PFMは、銀行、証券、カード会社等の金融機関に分散している情報をワンストップで取得できるFintechサービスで、PFM運営しているFintech企業は、利用者のID、パスワードを利用したうえで金融機関口座等にアクセスし、ウェブ・スクレイピングという技術で口座などの情報を取得できます。

このような部分で利用者のID、パスワードを金融機関以外が扱う事がセキュリティ上の問題として指摘されています。

対策として、まず金融機関システムの安定・安全を厳しく要求し、データの安全性やサービスの安定稼働を提供できるスキルを備えることが有効です。

法的整備

Fintechサービスが勢いを増していく一方、まだまだ法律面では整備が追いつかず、グレーゾーン分野がたくさん残っています。

対策としては、政府側で全ての金融商品/サービスとの関係での業務を可能とする制度を創設し、最終的には、各業法の関係での制度を整理して法的整備を整えることが有効です。。

2020年4月に公正取引委員会がまとめた報告書には、銀行のシステムをFinTech企業に開放するオープンAPIを促進することが表明されています。

銀行が持つデータを、APIを経由してネットバンキングやスマホサービスを提供する企業に提供する取り組みが求められているのです。

銀行が、情報を提供するためのAPI接続をむやみに拒否すれば、独占禁止法違反の恐れがあるとけん制までしています。

金融リテラシーの向上

個々の領域では、フィンテックによるサービスが各種提供されていますが、その全体像を掴まない消費者が多いため、より良質な金融商品が普及しにくいです。

対策として、まず消費者は家計管理や生活設計をはじめとした、生活スキルとしての金融リテラシーを身につけ、その後に、生活設計にあわせた金融商品を適切に利用選択する知識を身につけることが挙げられます。

企業側はフィンテックによるサービスに対して定期的に満足度調査を行い、消費者自身が金融に対する意識・姿勢の変化を汲み取り、サービスの継続利用につなげることが重要です。

金融業界今後の展望

大手銀行の統合などによって業界地図を塗り替えた日本の金融機関は、デフレと景気低迷が続くなか、新時代を勝ち残るためにどの施策を出さないといけないのかを説明していきます。

新たな収益源を探す

他業種企業が持つ独創的なビジネスモデルとテクノロジー技術を用いて、既存の銀行が提供するサービスがもつ信頼性・安心感とかけあわせて新たな収益源を探す必要があります。

これによって、異業種の知見、基幹システムとの連携による効果的な整合を行い、新たな顧客価値創造を起点として利益を生み出すことを目指します。

ここでは一つ具体例を紹介します。

三井住友フィナンシャルグループの太田純社長は2020年12月21日に産経新聞のインタビューに応じ、令和3年度にも広告事業に参入する計画を明らかにしました。

同社はクレジットカードなどのキャッシュレス決済データを活用し、特定の顧客に向けた広告ビジネスを展開する方針です。低金利環境が長期化し、金利で稼ぐことが厳しくなる中、新たな収益源としてデータビジネスを強化していくと思われます。

ITを活用した金融の高度化

ITの高度化を背景に金融サービスが情報技術と融合し、金融機関のビジネスモデルが大きく転換していきます。

こうした中で、新たなデジタル技術を使ってこれまでにないビジネスモデルを展開する新規参入者が増えていく中で、金融機関も、競争力維持・強化のために、DX(デジタル トランスフォーメーション)をスピーディに進めていくことが求められています。

また、金融機関の収益環境は一段と厳しさを増しています。こうした中、一層の業務効率化によるコスト削減やトップラインの引き上げも対応しないといけません。

例えばインターネットとの親和性の拡大とセキュリティの両立、ビッグデータの活用とプライバシーの保護の両立を実現することで、ITを活用した金融の高度化をスピードアップさ

せるための環境を整えられます。

まとめ

マイナス金利などの背景の下で、金融業界の在り方が大きく変動していました。そして現在、金融業界はテクノロジーの導入によって変容しようとしています。

Fintechを台頭に、金融機関におけるコスト削減や業務効率化を図ることができるため、今後は、より多くのサービスやシステムに取り込まれていくことが見込まれます。

金融業界における収益モデルの見直した上、一人ひとりのユーザーのニーズを把握し、それに寄り添ったサービスを提供する必要があります。